Verpflegungsmehraufwand – Reisekostenrecht

In der Praxis begegnet uns das Reisekostenrecht und damit verbunden auch die Regelungen zum Verpflegungsmehraufwand sehr oft. Viele tun sich mit diesen Regelungen schwer, weil sie regelmäßig geändert werden. Zuletzt gab es Anfang 2014 eine grundlegende Neuregelung im Reisekostenrecht, die wir hier vorstellen möchten. In den folgenden 3 Artikeln stellen wir diese Regelungen genauer vor:

- Fahrtkosten

- Verpflegungsmehraufwand

- Unterkunftskosten

In diesem Artikel geht es um den Verpflegungsmehraufwand und wie sich die Regelung Anfang 2014 geändert hat.

Pauschalen für den Verpflegungsmehraufwand

In der alten Regelung gab es ein dreistufiges System, bei dem der Arbeitnehmer (der Steuerpflichtige) abhängig von der Abwesenheitsdauer bestimmte Pauschbeträge als Verpflegungsmehraufwad geltend machen konnte.

Das Grundprinzip ist auch 2014 gleich geblieben, das heißt, die Pauschbeträge werden auch weiterhin grundsätzlich in Abhängigkeit von der Abwesenheitsdauer abgezogen.

Allerdings wurde Anfang 2014 die Vorschrift etwas vereinfacht, in §9 Abs. 4a EStG sind nun zwei Stufen enthalten.

Wir unterscheiden nun eine mehrtägige Auswärtstätigkeit von einer eintägigen Auswärtstätigkeit. Bei einer mehrtägigen Auswärtstätigkeit kann man für den Anreisetag EUR 12,00 Euro als Werbungskosten absetzen, für jeden vollständigen Tag, den man auswärtig ist EUR 24,00 und für den Abreisetag EUR 12,00.

Hierbei ist zu beachten, das ist ein Unterschied zu der alten Regelung, dass es nicht auf eine Mindestabwesenheitsdauer am An- und Abreisetag ankommt.

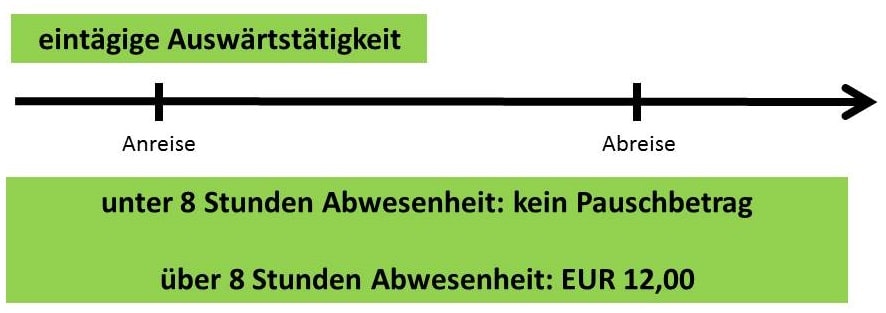

Auf die Abwesenheitsdauer müssen wir nur bei einer eintägigen Auswärtstätigkeit achten.

Dort gibt es zwei Möglichkeiten:

- Abwesenheit unter 8 Stunden: kein Pauschbetrag für Verpflegungsmehraufwand

- Abwesenheit über 8 Stunden: EUR 12,00 Pauschbetrag für Verpflegungsmehraufwand

Grundsätzlich ist zu beachten, dass der Abzug der Verpflegungspauschalen auf drei Monate beschränkt ist. Ist ein Arbeitnehmer länger als drei Monate an einer fremden Arbeitsstelle tätig, gilt sie nicht mehr als auswärtige Tätigkeitsstätte und es gibt keine Möglichkeit Verpflegungsmehraufwand geltend zu machen.

[sam id=“3″ codes=“true“]

Was passiert, wenn Mahlzeiten gestellt werden?

Wenn der Arbeitgeber dem Arbeitnehmer Mahlzeiten stellt, werden die genannten Pauschalen folgendermaßen gekürzt:

- für ein gestelltes Frühstück um 20 %

- für ein gestelltes Mittagessen um 40 %

- für ein gestelltes Abendessen um 40 %

Als Bemessungsgrundlage gilt dabei jeweils der Pauschbetrag für einen vollständigen Tag, das heißt EUR 24,00. Die Pauschalen werden also folgendermaßen gekürzt

- für ein gestelltes Frühstück um EUR 4,80

- für ein gestelltes Mittagessen um EUR 9,60

- für ein gestelltes Abendessen um EUR 9,60

17 Comments

Hallo, ich habe dazu eine Frage: muss mein Ausbildungsbetrieb die Verpflegungsmehraufwendungen für eine Auswärtstätigkeit zahlen? Oder kann er mich darauf verweisen, dass ich die als Werbungskosten bei der Steuererklärung geltend machen muss? Wobei ich ja keine Steuer zahle und somit ja auch nichts geltend machen kann – oder?

Viele Grüße und Danke vorab

Evelyn

Hi Evelyn,

wahrscheinlich kommt die Antwort zu spät, aber ich antworte dir trotzdem:

Nein, der Arbeitgeber muss die die Verpflegungsmehrauwendungen nicht zahlen. Falls er es möchte kann er das gerne tun.

Wie du schon richtig sagst, bleibt dann die Möglichkeit dies in der privaten Steuererklärung geltend zu machen. Da du wohl – wie du schon sagst – noch keine Steuern bezahlt, kannst du also nichts absetzten.

Schöne Grüße

Daniel

Das ist natürlich eine doofe Sache. Mein Sohn fährt auf Montage, bekommt die Unterkunft bezahlt ohne Frühstück oder sonstiges Essen. Muss sich aber auswärts versorgen und hat dadurch natürlich Mehraufwendungen. Andere Arbeitnehmer können das in der Steuererklärung geltend machen, der arme Azubi mit seiner Ausbildungsvergütung aber nicht. Das ist alles andere als gerecht. Sehe ich das falsch?

Moin!

Toller Artikel. In meinem Betrieb stellt sich folgende Frage: Azubis müssen ins 600km entfernte Stuttgart um dort die Schule zu besuchen. Die Firma zahlt 36,20 Euro pro Tag für die Schule (Essen inbegriffen), es werden Fahrtkosten in voller Höhe bezahlt obwohl den Azubis auch eine Bahncard gestellt wird (es entsteht keine Rückforderung seitens der Firma, obwohl die Bahncard die Kosten mindert), zudem erhalten die Azubis 24 Euro/Wochenendtag.

Haben die Azubis dennoch den rechtlichen Anspruch auf die 24 Euro am Tag (also auch für die Tage an denen Kost und Logis sowieso bezahlt sind).

Um es kurz zu machen: Entsteht den Azubis eine Anspruch auf 30 x 24 Euro, wenn sie 30 Tage im Internat sind, und alles angaben aus dem ersten Absatz zutreffen?

Hallo,

nun mal grundsätzlich folgendes:

1. Ob der Arbeitgeber alle oder teilweise oder gar nicht Kosten (Reisekosten) erstattet ist eine Frage der tariflichen oder arbeitsvertraglichen Regelung.

2. Wenn der Arbeitgeber Kosten erstattet, dann ist diese Erstattung für den Azubi steuerfrei.

3. Die nicht erstatteten Kosten kann der Azubi dann als Werbungskosten geltend machen, Pech nur, wenn der AN-Pauschbetrag dadurch nicht überschritten wird.

4. Kostenerstattung und Werbungskostenabzug gleichzeitig für dieselben Positionen der Reisekosten etc. geht nicht. Wieso? Das zeigt Dir § 3c (1) EStG.

Hallo,

entweder Du bekommst eine Kostenerstattung (freiwillig oder vertraglich/tarifvertraglich geregelt) oder Du machst die Reisekosten als Werbungskosten geltend. Gleichzeitig beides geht nicht, da die Kostenerstattung steuerfrei ist und es dann den § 3c (1) EStG gibt.

Ich hab mal ne andere Frage. Ich habe die selbe Situation. Muss in die Schule die 172km entfernt ist. Täglich pendeln wegen Kind. Laut welchem Gesetz kann ich die Fahrtkosten als Azubi zurückerstattet bekommen und steht mir noch was anderes wie verpflegungsgeld zu?

Es gibt manche, die kriegen den Hals offensichtlich nicht voll genug.

Ich hätte zu diesem Thema auch ne Frage. Wenn ein Arbeitnehmer zur Montage in die Schweiz geschickt wird, jedoch in Deutschland im Hotel nächtigt, kriegt er ja die deutsche Verpflegungspauschale. Was ist wenn der Arbeitnehmer auf diese Auslöse vom Arbeitgeber verzichtet? Gibt es eine Regelung im Gesetz die besagt dass er den schweizerischen Lohn/ Auslöse erhält ( ca 28 Franken )???

Also als AN hat man keinen Anspruch auf Verpflegungsmehraufwand.

Wenn man aber 24 € bekommt und in der Schweiz stehen einem eigentlich 28 € zu, dann kann man 4 € in der Steuererklärung als Werbungskosten angeben.

Wenn man komplett verzichtet hat kann man dann eben 28 € Werbungskosten geltend machen. Erstattet bekommen in dem Sinne kann man das Geld natürlich nicht.

Übrigens kann der Arbeitgeber einem auch die vollen 28 € steuerfrei erstatten, es gilt auch da der länderspezifische Betrag. Siehe § 3 Nr. 16 EStG, § 9 Abs. 4a Satz 5 EStG (das steht das mit den Ländern!)

Also falls der AG nur 24 € erstattet mit der Begründung die 4 € drüber wären dann steuerpflichtig dann ist das falsch.

Allerdings hat man wie gesagt keinen Anspruch, und wenn der AG einfach nicht mehr als 24 € dafür ausgeben will gibt man den Rest wie gesagt in der Einkommensteuererklärung an.

Hallo,

oft bin ich zu Seminaren oder Schulungen bei denen Mahlzeiten gereicht werden. Diese Mahlzeiten sind nicht direkt vom Arbeitgeber veranlasst worden. Darf der Arbeitgeber den Verpflegungsmehraufwand um 20% bzw. 40% für die erhaltenen Mahlzeiten kürzen?

Hallo, mein Sohn pendelt täglich Köln -Düsseldorf und ist somit auch über 8 Stunden unterwegs, incl. Arbeitszeit. Wie sieht es damit aus? Gibt es so eine Art Vordruck, wo man so was festhalten kann, für später!?

LG Volker

Hallo,

mein fester Wohnsitz ist in Deutschland, beruflich fahre ich auf Flusskreuzfahrtschiffen von März bis Dezember. für Kost Verpflegung werden mir €300 p.M. abgezogen. die Kosten für meine feste Wohnung laufen natürlich währenddessen weiter.

Als ich zur See gefahren bin (4 bis 6 Monate durchgehend) hatte ich den Verpflegungsmehraufwand mit den länderspezifischen Pauschalen geltend gemacht und wurde auch berücksichtigt.

Nun wurde mir die Zeit wo ich auf Flussschiffen in Deutschland, Schweiz, Österreich, Ungarn, Bulgarien, Serbien, Rumänien unterwegs war nicht mehr anerkannt? Hat sich da im Gesetz was geändert? Danke für Info! LG

Hallo,

meine Firma möchte mir nicht den Verpflegungsmehraufwand zahlen. Ich soll mir diesen vom FA holen, welcher aber nicht 1:1 erstattet wird. Die Begründung meiner Firma lautet, dass sie den Verwaltungsaufwand als Betriebskosten bei ihrer Steuererklärung einreichen müssen und auch nicht die Kosten vollumfänglich erstattet bekommen würden. Ist das tatsächlich so?

Lg

Hallo,

bei einer Abwesenheit zwischen >8h < 24h (Basis 12€) wird der Abzug von 20% bzw. 40% für Frühstück oder Mittag-/Abendessen auf Basis eines 24h Tags (=24€) oder (12€) berechnet? Letzteres würde aus meiner Sicht Sinn machen. D.h. 2,4€ oder 4,80€ Abzug.

Hallo ich habe eine Frage zu den Spesenabrechnungen. Ich als Azubi bin mehr als 6 Monate, täglich von 7Uhr bis 17Uhr für meine Firma auswertig unterwegs gewesen. Man sagte mir das nach den 3 Monaten keine Spesen mehr gezahlt werden, wegen der 3-Monatsfrist. Außerdem sagte mir mein Arbeitgeber, man müsse sich dann die Spesen über die Steuererklärung einholen. Als Azubi jedoch mache ich keine Steuererklärung, weil ich wegen der Ausbildungsvergühtung in dem Sinne keinne Steuern bezahle.

Jetzt meine Frage: Besteht die möglichkeit dass ich irgendwie diese Spesen noch erhalte in monetare oder sachliche Vergütung ?

Vielen Dank.

Viele Grüße

F. Wissing

Guten Tag zusammen,

mein Sohn hat eine tolle Lehrstelle gefunden. Im ersten Jahr ist er jede Woche unterwegs, d.h. am Sonntag fährt er 4 Std. Zug und am Freitag wieder 4 Std. Zugfahrt nach Hause. Die Firma bezahlt Kost und Logi, wofür ich sehr dankbar bin.

Jetzt zu meiner Frage: Erhält die Firma das Geld zurück? Und wenn ja, wo kann die Firma solch einen Antrag stellen?

Vielen Dank für eine schnelle Antwort